中商情报网讯:半导体存储器是用集成电路工艺制成的固态电子器件,它在各类电子系统中发挥着重要的信息存储功能,是现代信息产业应用最为广泛的电子器件之一。近年来,随着5G通信、物联网、可穿戴设备等新兴产业的发展,全球半导体存储器的市场需求整体呈现增长趋势。

一、产业链

半导体存储器产业链上游主要包括半导体材料及设备;中游存储芯片可分为掉电易失和掉电非易失两种,其中易失存储芯片主要包含静态随机存取存储器(SRAM)和动态随机存取存储器(DRAM),非易失性存储器主要包括可编程只读存储器(PROM),闪存存储器(Flash)等;下游主要应用于消费电子、信息通信、汽车电子、服务器、工业电子等领域。

资料来源:中商产业研究院整理

从企业来看,半导体存储器产业链上游参与者为硅片、光刻胶、电子特种气体等原材料供应商和光刻设备、刻蚀设备、检测设备等设备供应商,主要企业有沪硅产业、晶瑞股份、南大光电、芯源微、中微公司、北方华创等;中游主要为半导体存储器的设计及制造企业包括兆易创新、长江存储、长鑫存储、武汉新芯、普冉股份、东芯股份等。

资料来源:中商产业研究院整理

二、上游分析

1.硅片

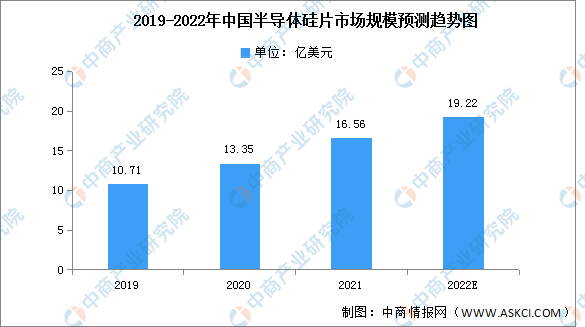

半导体硅片是生产集成电路、存储器、传感器等半导体产品的关键材料。随着芯片制造产能的持续扩张,中国硅片产业市场规模呈高速增长趋势。2019-2021年,中国半导体硅片市场规模连续超过10亿美元,2021年市场规模达16.56亿美元,同比增长24.04%,预计2022年国内半导体硅片市场规模将增加至19.22亿美元。

数据来源:SEMI、中商产业研究院整理

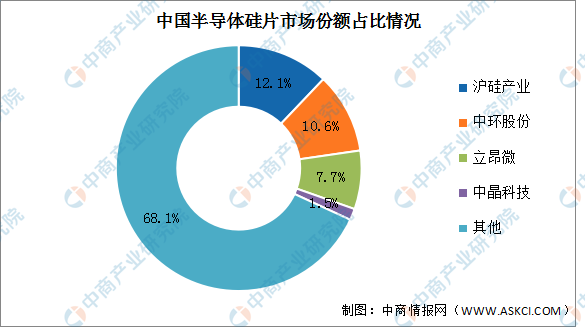

与国际主要半导体硅片供应商相比,中国大陆半导体硅片企业技术较为薄弱,市场份额占比较小,技术工艺水平以及良品率控制等与国际先进水平相比仍具有显著差距。国内半导体硅片龙头企业包括沪硅产业、中环股份、立昂微、中晶科技等,2020年市场份额分别为12.1%、10.6%、7.7%、1.5%。

数据来源:中商产业研究院整理

2.光刻胶

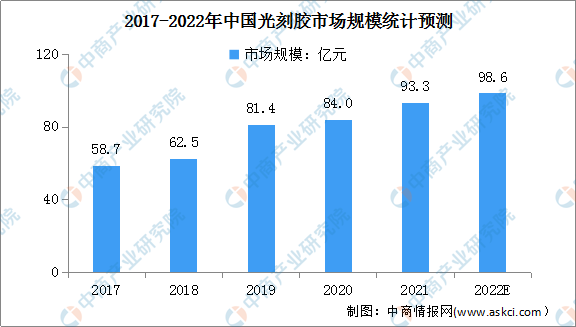

光刻胶又称光致抗蚀剂,是指通过紫外光、电子束、离子束、X射线等的照射或辐射,其溶解度发生变化的耐蚀剂刻薄膜材料,在半导体工业、PCB、平板显示等领域广泛应用。数据显示,我国光刻胶市场规模由2017年58.7亿元增至2020年84亿元,年均复合增长率为12.7%。中商产业研究院预测,2022年我国光刻胶市场规模可达98.6亿元。

数据来源:中商产业研究院整理

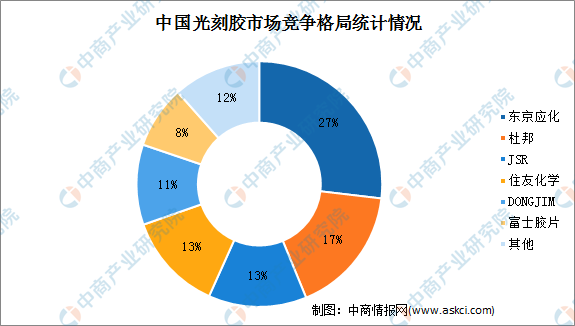

目前,光刻胶生产制造主要被日本JSR、东京应化、信越化学、住友化学等制造商所垄断,尤其在高分辨率的KrF和ArF光刻胶领域,其核心技术基本由美国和日本制造商所掌握。中国本土企业在光刻胶市场的份额较低,与国外光刻胶制造商仍存在差距。数据显示,东京应化市场占比最大达27%,杜邦、JSR、住友化学市场占比分别为17%、13%、13%。

数据来源:中商产业研究院整理

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。