根据Wind数据显示,目前A股市场上房地产公司数量为142家,当前总市值超过2万亿元;互联网公司63家,总市值为7760.13亿元;制药公司数量为175家,总市值超过2万亿元。

▲从地域分布看,广东省在A股上市的公司数量最多

餐饮行业呢?

我国餐饮行业规模巨大,WIND数据显示,从行业角度来看,营收增速最高的行业为餐饮旅游,增速达到49.12%,其次为计算机、传媒、房地产、建材、医药等行业。

尽管增长速度遥遥领先,餐饮行业的上市公司数量却寥寥无几,如果按照以餐饮业为主的标准来划分的话,只有全聚德、西安饮食、去年6月在上交所IPO的广州酒家(603043

和在新三板挂牌的海底捞子品牌优鼎优是以餐饮为主业。如果范围扩大,也只有华天酒店、金陵饭店、锦江股份等几家上市公司与餐饮相关。

▲国内最早上市的餐饮品牌——西安饮食

与此同时,在香港市场上市的餐饮类企业却相对丰富多了。香港本地的老牌餐饮企业大家乐和翠华茶餐厅,内地的味千、唐宫中国、呷哺呷哺等。

海底捞于9月26日在港交所上市,对于这家“火锅之王”,上市只是第一步,上市之后的海底捞将会发生如何改变,已经在资本市场的海洋中遨游多年的“前辈”或许能给我们带来些许启发。

1、全聚德——变化正起,值得期待

全聚德这个招牌创建于1864年。1993年,中国北京全聚德集团成立;1994年,由全聚德集团等6家公司发起,成立了北京全聚德烤鸭股份有限公司;2003年和2004年经过两次重组,成立了中国全聚德股份有限公司;2007年,“全聚德”在深交所挂牌上市。

根据全聚德发布的年中报告,18年上半年全聚德实现营收87592.2万元,业绩增长略高于前期。

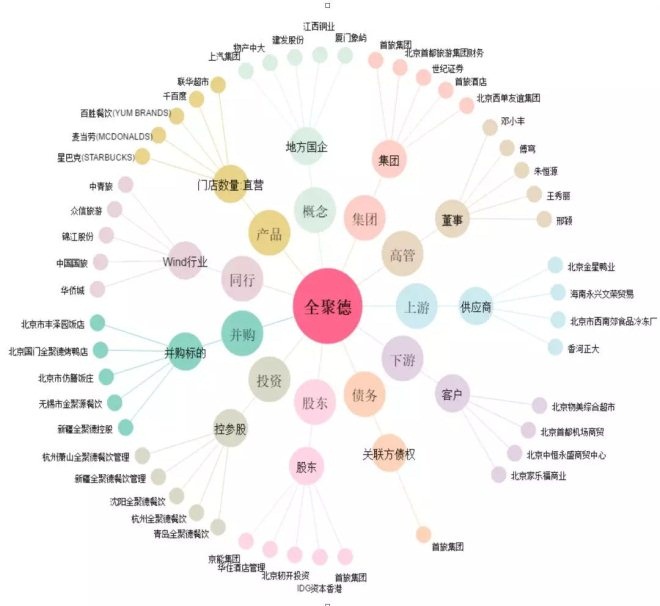

▲全聚德庞大的关系谱

受八项规定及行业波动等影响,全聚德前几年未曾有新的直营店扩张。从2017年下半年起,全聚德借着一线城市餐饮复苏的机遇,开始寻求京津冀和长三角的布局。2017年和2018年上半年,全聚德分别新增7家和2家直营店,预期下半年仍将开店,全年开店数有望与去年持平。

时隔多年,全聚德重回新开店拓张的快车道,也是体现了对餐饮行业复苏的信心。由于17年新开门店主要集中在第四季度,尚需经营爬坡期,今年年中的报表未能完全体现新开门店对公司业绩的影响,随着新开门店逐渐成熟,未来成长可期。

2、广州酒家——餐饮与食品齐飞

广州酒家是始建于1935年的中华老字号,以经营传统粤菜驰名,素有“食在广州第一家”的美誉。2015年,其“粤菜烹饪技艺”成功入选广东省非物质文化遗产目录。

广州酒家以大众餐饮与食品制造两项为核心发展业务。

餐饮业务方面,截止到2017年末,广州酒家旗下拥有17家餐饮直营店、1家参股经营店,拥有餐饮品牌“广州酒家”“天极品”“西西地”“好有形”。成熟门店虽店面差异较大但整体效益可观,作为大型餐饮门店。2016年坪效达1.14万元,超过行业平均水准。公司计划2018年在广州、深圳总计新增4家门店,预计未来每年保持2家左右的增速,未来有望逐步完成深圳、珠海、中山、东莞的门店布局。

食品制造方面,公司从1995年成立利口福食品后不断拓宽食品加工业务,2017年末拥有超过170家的饼屋门店。2017年,全资子公司利口福贡献净利2.4亿元,占总利润的71%,其产品覆盖月饼、速冻食品、腊味、西饼面包、方便食品、放心午餐等系列共计160余个品种。中秋月饼系列更是连续多年产销量位居全国前列,此外,2016年推出的新品核桃包成为当年爆款,配合奶黄包、糯米鸡等定位较高的粤式点心,广州酒家在食品业务方面不断纵深化发展。

3、西安饮食——餐饮业老树新花,业绩承压亟待转型

西安饮食是西安地区老字号餐饮企业,组建于1992年12月,1993年11月,西安饮食整体改组后采用定向募集方式设立股份有限公司,并于1997年4月30日在深交所上市。

根据西安饮食今年披露的财报,分各个收入板块来看,餐饮服务实现营收1.98亿;商品营收1509.1万;客房服务营收613.36万。西安饮食的餐饮收入同比连续三年下滑,商品和客房连续四年下滑,内部自我增长受阻的情况短期内难以改善。

近年来受消费市场低迷态势的影响,西安饮食自身主营业务发展空间遇到瓶颈,短期内不具备较强的业绩支撑。对此,西安饮食正在试图尝试转型:1.掘金大众消费商品,跨界经营尝试多元化发展。依托旗下11家“中华老字号”特色品牌名店的影响力和餐饮管理团队,小型连锁店和社区便利店是其下一步逐渐推进的领域;2.尝试电商平台,布局餐饮O2O模式。财报期间西安饮食继续通过餐饮+互联网等有效途径提升服务质量及信息化水平,加强与电商平台合作,其中团购套餐推动了线上销售,效果良好;3.加速资本运作,外延扩张诉求强烈。2015年,西安饮食筹划收购嘉和一品100%股权的计划虽被迫中止,但仍然彰显了其为强化餐饮O2O布局,转型大众餐饮市场的决心,未来进一步通过资本运作实现外延式投资并购的预期依然存在。

▲一带一路影响了沿途的很多城市

政策也是西安饮食的最大机遇。“一带一路”是2017年最大主题投资机会,华侨城集团此次在西安市投资2380亿元,以打造文旅新高地为目标,“一带一路”为西安旅游业带来了重大发展机遇,同时在华侨城强大的品牌效应和资金实力带动下,西安旅游业将迎来大发展,未来客流量将出现明显增长,西安饮食受益于此,或许可以迎来转机。

4、大家乐——香港快餐业务增长放缓,中国内地业务复苏持续

在大家乐新的财报披露期利润还是不够理想。总营收同比增长6.7%至84.27亿港元,其中香港快餐增长5.6%,香港休闲餐饮增长11.1%,中国大陆业务增长10%;核心利润下跌9.1%至4.58亿港元。营收和净莹润均低于大家乐集团的自我预期和市场预期。

香港部分收入同比增长6.3%,低于之前预期的7.8%,主要是因为大家乐香港快餐同店销售从17财年4%下降至18财年3%。针对香港业务大家乐及时做出了调整:1.新的店内点单系统已推出,将提高店内整体效率;2.游客复苏带动香港餐饮业行业增长加快。据香港财政司的数据,香港餐饮行业第一季度的增长,主要是由旅游复苏的带动,考虑到即将开通的城际高铁和珠港澳大桥,相关部门预计访港旅客将持续增加。旅游业和零售业的复苏,将继续支持香港餐饮行业增长,身处其中的大家乐香港快餐和休闲餐饮业务或许也将受益于行业春风。

2018财年里,中国内地业务扭转了之前营收持续下滑的趋势,实现了10%的同比增长10%。除此之外,大家乐计划加快在大湾区开店速度,19财年预计内地开店超20家。考虑到本土化战略持续生效,更多新门店开立以及更多门店参与线上外卖业务,相关分析机构认为大家乐中国内地业务将未来保持两位数增长。

进军内地,大家乐看准了二三线城市的社区市场,关于未来餐厅社区化的发展趋势,可以参考我们之前的文章《星巴克、大家乐都在做社区店,是因为…》

5、翠华控股——寻求海外市场

翠华餐饮起源于1967年的香港旺角一家小小的冰室,最早期的翠华菜单上没什么花样,卖的都是些简单的地道咖啡、奶茶、西饼和面包,为附近卖鸡蛋的工人提供了一处落脚点。随着香港经济的起飞、时代的发展和消费者需求的变化,食客们希望能在餐厅内吃到甜点之外的东西,茶餐厅应运而生,翠华也随之转型。

但是当下茶餐厅的日子不是很好过,截止2018年3月31日,翠华经营着共70间门店,包括68间由集团拥有并以“翠华”品牌经营的餐厅,实现收益18.39亿港元,同比下滑0.3%;净利润8020.5万元,同比下滑11.4%。

海外市场成为翠华寻求增长的主要动力,该集团首家东南亚餐厅已于今年6月在新加坡开业,该店位于克拉码头的新店具现代化风格,设有超过140个座位,代表着“翠华”品牌首次进军海外市场。

话说回来,即将上市的海底捞也十分热衷于在海外开店,与国内三线及一下城市的可单价相比,海外市场的确有着较高的人均消费能力,大家可以通过文章《海底捞的秘密:海外客单价是大陆两倍、单店年收5900万…》海底捞的海外开店历程。

6、呷哺呷哺——拓展稳步,凑凑和外卖表现亮眼

根据呷哺呷哺近日发布的中期财报,2018年上半年,公司实现营收21.3亿元,同比增长35.1%,实现净利润2.1亿元,同比增长11.2%,同店销售额同比增长7.3%。

自营是呷哺呷哺唯一的扩张模式。财报期内呷哺新开48家、关闭6家,其中北京、上海、天津、河北、中国东北和其他地区分别净增加6家、1家、8家、5家、3家和21家,覆盖中国14个省份的86个城市及3个直辖市,按照公司计划预计2018年全年共开店100家左右。

2017年,呷哺呷哺因为不到50元的客单价,推出了中高端品牌凑凑,客单价定在130元左右。凑凑曾一度因为扩张门店,运营成本高昂不下,在财报中一度亏损2490万。

得益于凑凑门店的逐渐成熟,盈利能力也随之大增。截至2018年上半年,凑凑门店数量达到28家,营业收入达到1.96亿人民币,同比增加497.3%,营收占比由去年同期的2%提升至2018年上半年的9%,经营利润去年同期亏损1030万元,今年上半年则实现2280万元盈利。

呷哺卖业务所覆盖城市有所增加,餐厅销售密度提升。该公司目前外送业务包括呷哺小鲜火锅及呷煮呷烫火锅定食,外卖业务充分利用了午、晚餐等高峰时段,提升了餐厅销售密度,呷煮呷烫能够为顾客提供最便捷的火锅体验,实现火锅外卖的差异化竞争,未来发展空间广阔。目前呷哺的外卖业务覆盖一二线城市由去年同期的4个增加至55个,对外卖业务支持力度的不断加大,在今年上半年的营收中体现得非常明显——2018年上半年公司外卖业务总体收入同比增加120%,其中,外卖业务销售收入同比增加近220%。

7、味千——核心业务有所改善,重启门店开拓计划

2017年,味千全年实现营业收入23.3亿元,同比下降2.0%,主要受到香港区业务收入同比倒退13.4%拖累。由于16年增值税改革方案落实开始,以及公司更多采用直接采购以获得成本优势,公司毛利率同比上升3.2个百分点至75.2%。

同店销售表现略有回暖:大陆及香港可比门店销售增长分别为2.2%及-6.8%,其中大陆同店第三季度、第四季度的销售增长分别为9.7%和5.3%,较上半年相比有显著好转。认为这主要由于餐饮外部竞争环境出现明显改善所致。2017年餐饮行业仍然维持10.7%的良好增长,但餐厅数量同比下跌3.5%至581万家,显示餐厅供过于求的局面开始出现改善。

去年,味千新开门店113家,关闭门店59家,门店总数达到704间,较去年同期增长54间,其中大陆净开门店达到60家,集团下半年新开门店82家,拓展速度较上半年显著加快。考虑到餐饮外部竞争环境改善的趋势持续,预计公司将重启门店拓展计划,18年净开门店约70家左右。

无论上市与否,味千带给餐饮品牌的最大启示就是诚信,消费者一旦得知被欺骗,将很难改变其对品牌的印象,千里之堤溃于蚁穴,在资本市场内,诚信和食品安全所带来的影响最为致命。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。