◆ ◆ ◆

布局:坚持一二线和强三线

部分历史项目去化有待加强

截至今年上半年,龙湖的土地储备合计5002万平方米,权益面积为 3711 万平方米。其中一、二线城市土地储备占比达76%,龙湖坚持高潜力城市布局。从单个城市来看土储量,重庆土储占龙湖城市土储量的第一位为809万平米,这为城市的高销售额做好了充足的货源支持。但城市土储量排名第二的烟台,土储量713万平米,占总土储14%,但其上半年销售额仅为4.17亿元,仅为销售额的0.5%。烟台主要是龙湖此前拿下的养马岛项目,开发周期长,如何加快去化速度,增加对业绩贡献,是企业需要考虑的问题。

◆ ◆ ◆

盈利:毛利率36.5%创新高

得益于前期高利润项目回款

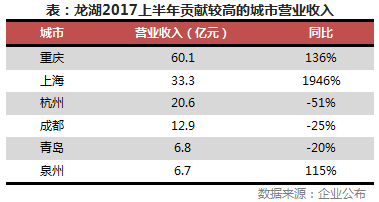

上半年,龙湖营业额185.9亿元,同比增长1.2%,其中物业发展业务营业额165.9亿元。实现毛利率36.5%,较2016年涨幅7.5个百分点,其中物业开发的毛利率为34.45%,位于行业较高水平。上半年的高毛利率主要源于某些城市早期销售结转的项目利润较高,单城市贡献较高,对毛利率的上升起到拉升作用。上半年重庆和上海的营业收入分别达60.1亿和33.3亿元,占物业发展业务营业额的36%和18%。

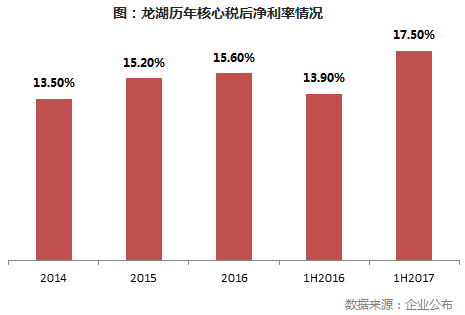

上半年,龙湖的营销及管理费用率同比降低了1.3个百分点低至1.5%,主要是因为龙湖上半年在一二线城市新推出大量项目,在政府限价等政策影响下,新房、二手房价格倒挂,推动新房去化,也降低了企业的营销成本。在毛利率大幅增长和费用率下降的情况,企业上半年核心净利达28.4亿元,核心权益后净利率为15.3%,较去年同期涨幅2.2个百分点;核心税后利润率则为17.5%,同比增长3.6个百分点。

◆ ◆ ◆

平均借贷成本4.7%,融资能力领先

上半年末,龙湖持有现金226.52亿元,长短期债务比为7.98,现金短债比为2.92,短期偿债压力不大,债务结构较为稳健,这也为企业降低融资成本、拓宽融资渠道奠定了坚实的基础。上半年莫,龙湖的平均借贷成本为4.7%,较去年同期下降0.5个百分点,属行业的较低水平。

在融资渠道方面,企业通过多元化融资来优化债务结构,如发行绿色债券,票据等多样融资行为,将通过置换债务拉长债务周期,降低融资成本。8月,发改委鼓励符合条件的企业发行债券以发展住房租赁业务,目前龙湖长租公寓的发展与扩张态势良好,且企业债务结构良好,未来企业融资渠道还将进一步拓宽。

◆ ◆ ◆

投资物业:商业和长租公寓持续扩张

2020年目标达80亿产值

投资物业方面,龙湖商业——天街、星悦荟、家悦荟三大产品系列稳定扩张,长租公寓(冠寓)业务也陆续在重庆、成都等城市开业。上半年末,龙湖已开业投资性物业208万平米,整体出租率94.7%,不含税金收入11.4亿元,同比增长28.8%,天街、星悦荟、家悦荟和冠寓租金收入占比分别为87.1%、10.7%、1.5%和0.3%。

目前龙湖已有22个天街实现开业,2017年下半年苏州狮山天街、上海宝山天街等4个天街将开业,即截至2017年年底会有26个天街开业,2018年至2020年再分别开业2个、8个及5个,实现到2020年共41个天街的规模。

龙湖2016年提出发展长租公寓品牌冠寓,截止7月,冠寓已进入7个城市,运营了10个项目,冠寓自2017年3月在重庆开业之后,其整体出租率80.7%。今年内将合计新增超过1.5万间,到2020年冠寓租金收入超过20亿元。加上商业租金收入,龙湖计划2020年运营物业收入80亿元。

◆ ◆ ◆

总结:龙湖上半年企业发展呈向上蓬勃态势,销售以及拿地都创历史新高,同时商业天街及冠寓等多条方向持续扩张。与此同时,又推出合伙人制度,每年会将3%-4%归属股东核心净利对合伙人进行激励,为龙湖打造出一支长期稳定的职业经理人团队,新制度能否让龙湖未来更上一层楼,我们拭目以待。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。